Francisco Perez | Junho 2022 | publicada versão resumida no Startups em 3 de junho de 2022

Tanto empreendedores quanto investidores precisam ter seus pitches na ponta da língua

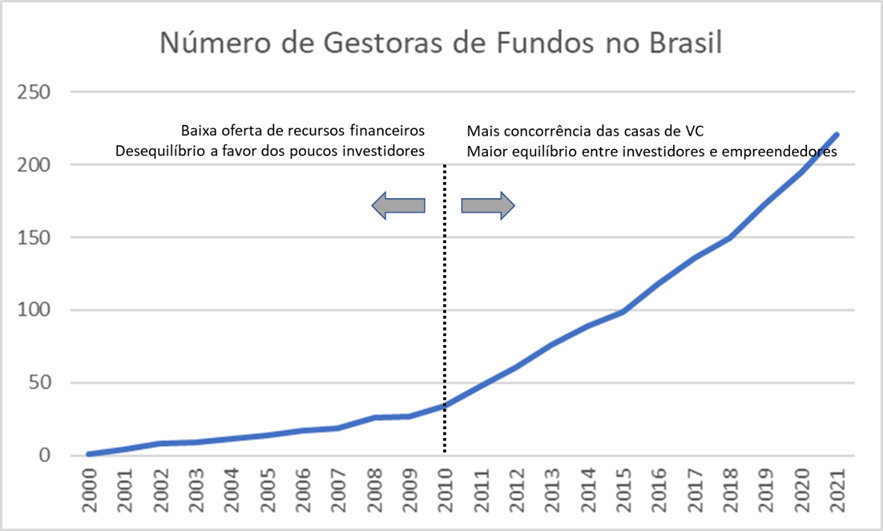

Quando um ecossistema de inovação alcança graus mais avançados de maturidade significa que já abriga alguns milhares de empreendimentos e, certamente, pelo menos várias dezenas de gestoras de fundos de capital de risco. No caso do Brasil, segundo o VC Radar elaborado pelo Emerging VC Fellows, o número de casas investidoras ultrapassa a marca das 210.

O Brasil deu partida ao financiamento sistemático de startups quase que exclusivamente por meio de recursos públicos, com raras iniciativas de risco privado, particularmente no período que vai de 1967 a 2006. Nesta fase pioneira, praticamente só havia o Fundo Nacional de Desenvolvimento Científico e Tecnológico (FNDCT) e a Financiadora de Estudos de Projetos (FINEP) que dominavam um cenário ainda bastante incipiente. Somente a partir dos anos 2010 o capital de risco privado passou a desempenhar um papel mais decisivo no ecossistema nacional.

Em qualquer contexto de intensa escassez na oferta, a demanda fica de joelhos. Essa é uma das mais antigas leis dos mercados. Por isso, até pouco tempo os chamados pitches reversos ainda eram uma novidade. O esperado era que a startup vendesse o seu peixe de porta em porta. Não são raros os fundadores que afirmam terem apresentados mais de mil pitches.

Esse padrão se manteve por tanto tempo que acabou naturalizando ideias equivocadas do ponto de vista dos negócios, de que existe um desequilíbrio entre empreendedores e investidores, sempre a favor dos últimos. O fato é que nem o empreendimento é menos valioso do que o recurso financeiro, nem o investidor é mais importante do que o empreendedor.

Pelo contrário, o pêndulo entre esses atores oscila, ora para um lado, ora para o outro. Essa, sim, é a natureza do mundo dos negócios: a alternância das posições de liderança na volátil dinâmica dos interesses, no caso, o sofisticado jogo do Venture Capital, um jogo que requer muita atenção e sensibilidade. Nele, os mais experientes e bem-sucedidos são aqueles que já aprenderam a valorizar todas as partes, sabendo que elas precisam atuar em colaboração para o crescimento dos empreendimentos.

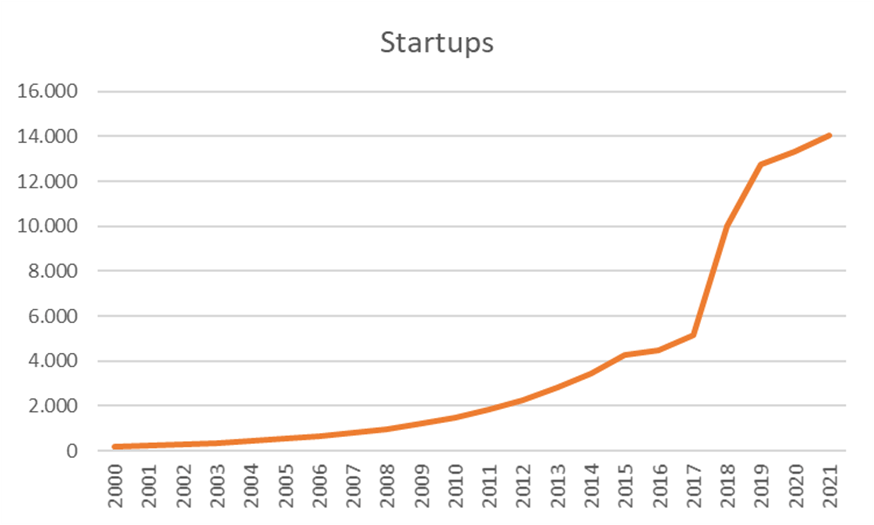

Curiosamente, nem o crescimento vertiginoso da quantidade de startups no ecossistema brasileiro, especialmente a partir de 2017, superou, proporcionalmente, o número de deals realizados.

Embora pareça até certo ponto contraintuitivo, a proporção entre o número de deals e startups entre 2000 e 2021 na verdade está em crescimento. Mesmo as atuais 14.065 startups identificadas pela ABStartups não alteram a tendência de aumento da razão Deals ÷ Startup. Ou seja, por mais que o número de startups seja grande, ainda assim, cada vez mais, existem mais oportunidades de negócio.

O crescimento do ecossistema é bom para todo mundo. Mais do que nunca, tanto empreendedores, quanto investidores, precisam ter seus pitches na ponta da língua. O mercado de VC oferece oportunidades cada vez melhores para todos.

* Francisco Perez é diretor de Novos Negócios, responsável pelo Hub de Inovação Alfa Collab e pela Área de ESG do Alfa